Zapasy vs. Obligacje

- 4974

- 1297

- Paula Pilch

Dyby I obligacje są dwiema głównymi klasami aktywów, które inwestorzy używają w swoich portfelach. Akcje oferują udziały w spółce, podczas gdy obligacje są podobne do pożyczek udzielonych spółce (obligacji korporacyjnej) lub innej organizacji (jak U.S. Skarbiec). Zasadniczo akcje są uważane za bardziej ryzykowne i bardziej niestabilne niż obligacje. Istnieje jednak wiele różnych rodzajów akcji i obligacji, o różnych poziomach zmienności, ryzyka i zwrotu.

To porównanie oferuje podstawowy przegląd tych klas aktywów i rozważań dotyczących włączenia ich do zróżnicowanego portfela.

Wykres porównania

Różnice - podobieństwa -| Obligacja | Magazyn | |

|---|---|---|

| Rodzaj instrumentu | Dług | Słuszność |

| Oznaczający | W finansach obligacja jest zabezpieczeniem długu, w którym upoważniony emitent jest winien posiadaczom długu i jest zobowiązany do spłaty głównej i odsetek | Na rynkach finansowych kapitał akcji zebrany przez spółkę korporacyjną lub spółkę stock w ramach emisji i podziału akcji |

| Centralizacja | Rynki obligacji, w przeciwieństwie do rynków akcji lub akcji, często nie mają scentralizowanego systemu wymiany lub handlu | Rynki akcji lub akcji, mają scentralizowany system wymiany lub handlu |

| Posiadacze | Posiadacze obligacji są w istocie pożyczkodawców dla emitenta | Posiadacze akcji posiadają część spółki emisującej (mają udziały kapitałowe) |

| Uprzejmy | Papiery wartościowe | Papiery wartościowe |

| Analiza wydajności | Nominalna wydajność, wydajność prądu, wydajność dojrzałości, krzywa wydajności, czas trwania wiązania, wypukłość wiązania | Model Gordona, rentowność dywidendy, dochód na akcję, wartość księgowa, rentowność zysków, współczynnik beta |

| Uczestnicy | Inwestorzy, spekulanci, inwestorzy instytucjonalni | Twórca rynku, handlowiec, broker podłogi |

| Wydane przez | Obligacje są wydawane przez władze sektora publicznego, instytucje kredytowe, firmy i instytucje ponadnarodowe | Akcje są wydawane przez korporacje lub spółki stock |

| Właściciele | Obligatariusze | Akcjonariusze lub akcjonariusze |

| Pochodne | Opcja obligacji, pochodna kredytowa, zamiana niewykonania zobowiązania kredytowego, Zabezpieczony Zobowiązanie długu, Zabezpieczone Zobowiązanie hipoteczne | Pochodna kredytowa, bezpieczeństwo hybrydowe, opcje, kontrakty kontraktów terminowych, naprzód, swapy |

| NIE. typów | 12 rodzajów | 4 typy |

Jakie są zapasy?

Akcje lub akcje to jednostki kapitału własnego lub udziałów w spółce. Wartość spółki to całkowita wartość wszystkich zaległych akcji spółki. Cena akcji jest po prostu wartością spółki - zwanej także kapitalizacji rynkowej lub kapitalizacji rynkowej - podzielonej przez liczbę akcji pozostałych.

Akcje spółki są oferowane w momencie IPO (początkowa oferta publiczna) lub późniejsza sprzedaż kapitałowa. Akcje są zwykle handlowe na giełdach, takich jak Nasdaq i nowojorska giełda papierów wartościowych (lub BSE i NSE w Indiach), które oferują wielką płynność I.mi., możliwość przekształcania inwestycji w gotówkę, gdy tylko trzeba.

Co to są obligacje?

Obligacje to po prostu pożyczki udzielone organizacji. Są formą długu i wyglądają jako zobowiązania w bilansie organizacji. Podczas gdy akcje są zwykle oferowane tylko w korporacjach nastawionych na zysk, każda organizacja może wydawać obligacje. Rzeczywiście, rządy Stanów Zjednoczonych i Japonii należą do największych emitentów obligacji. Obligacje są również handlowane na giełdach, ale często mają mniejszą liczbę transakcji niż akcje.

Rodzaje zapasów i obligacji

Istnieje wiele różnych rodzajów akcji i obligacji do wyboru, z których niektóre stanowią bardziej rozsądne inwestycje niż inne.

Rodzaje zapasów

Akcje znajdują się w dwóch głównych kategoriach, akcjach zwykłych i akcjach uprzywilejowanych, a akcje uprzywilejowane są dalej podzielone na akcje nieporęczne i uczestniczące. Zdecydowana większość inwestorów kupuje i sprzedaje akcje zwykłe. Zgodnie z nim najłatwiej jest myśleć o typach zapasów według kilku podstawowych czynników. Dobre, zróżnicowane portfele obejmują wiele różnych rodzajów akcji spółek.

- Zapasy według wielkości: Istnieją małe, średnie i duże firmy, w które można inwestować. Omawiając akcje, są one zwykle określane jako spółki o małej kapitali. Firmy o małej kapitalizacji mają kapitalizację rynkową od 300 milionów do 2 miliardów dolarów. W przypadku firm w połowie kapitalizacji jest to od 2 do 10 miliardów dolarów. Firmy o dużej kapitalizacji lub dużych kapitalizacji mają kapitalizację rynkową powyżej 10 miliardów dolarów. Firmy o dużej kapitalizacji są zwykle najbardziej stabilne; Małe i średnie firmy są uważane za bardziej ryzykowne, ale mogą oferować lepszy zwrot ze względu na ich potencjał wzrostu.

- Zapasy według sektora: Innym sposobem myślenia o zapasach jest sektor. Ci, którzy bardzo dbają o technologię informacyjną lub inny sektor, mogą chcieć poświęcić procent swojego portfela inwestycyjnego takim firmom. Standard & Poor's (ja.mi., S&P500) organizuje akcje, które podążają za 10 głównymi sektorami, a jeszcze więcej branż, co ułatwia to (patrz globalny standard klasyfikacji branży lub lista firm S&P 500). Inwestując według sektora, ważne jest inwestowanie w różne sektory i branże, aby obniżyć ryzyko.

- Zapasy według wzrostu: Niektóre zapasy są szybkimi hodowcami i mogą zapewnić dobry zwrot, ale mogą być ryzykowne; To są zapasy wzrostu. Akcje wartości to te, które są bardziej stabilne na rynku i prawdopodobnie dają pewien zwrot, ale nie będą miały tak poważnych skoków lub spadków wartości.

- Zapasy według regionu: Możliwe jest inwestowanie na rynki lokalne i zagraniczne. Inwestowanie w fundusz międzynarodowy pozwoli na umieszczenie pieniędzy na stabilnych rynkach (e.G., Europa Zachodnia), bardziej ryzykowne rynki wschodzące (e.G., Ameryka Łacińska) lub połączenie obu.

- Fundusze indeksowe: Jeśli wybieranie i wybór zapasów przez powyższe czynniki wydaje się przytłaczające lub jakby to zbyt duże kłopoty, fundusze indeksowe mogą być dobrą alternatywą inwestycyjną. NASDAQ-100 jest przykładem indeksu giełdowego; W jego przypadku wymienia 100 najlepszych akcji o dużej kapitalizacji w NASDAQ. Kiedy inwestor wkłada pieniądze w fundusz indeksowy NASDAQ-100, pieniądze są równomiernie podzielone między wszystkie akcje w ramach funduszu. Idea funduszu indeksowego jest taka, że ogólnie rzecz biorąc, cały indeks wzrośnie i przyniesie zwrot, chociaż niektóre akcje w ramach funduszu mogą zmniejszyć wartość. W porównaniu z innymi metodami, szczególnie w przypadku niedoświadczonych inwestorów, fundusze indeksu mogą być stosunkowo niskim ryzykiem inwestowania na giełdzie.

Rodzaje obligacji

Rynek obligacji, który jest czasem znany jako rynek długu lub kredytowy, pozwala inwestorom na wydanie nowego długu w tak zwanym rynku podstawowym i kupującym i sprzedającym papiery wartościowe na rynku wtórnym.

- Obligacje rządowe: Obligacje obligacji rządowych pożyczają pieniądze rządowi. Pod warunkiem, że rząd, w który inwestuje się, nie jest niewypuszczenie tego rodzaju pożyczki (mało prawdopodobne w ustalonych narodach), główna obligacja jest w pełni spłacana w czasie, z odsetkami. W u.S., Istnieje kilka rodzajów obligacji rządowych, znanych jako „Skarbowe papiery wartościowe.„Główne trzy - rachunki skarbowe, banknoty skarbowe i obligacje skarbowe - dojrzewają po różnych stawkach i płacą odsetki na różne sposoby; wymagają minimalnej inwestycji w wysokości 100 USD. Inne rodzaje obligacji rządowych mogą być tańsze w zakupie, ale zwykle powodują niższy zwrot. Istnieją również notatki o zmiennej stawce, które oferują zmienną stopę procentową według rynku. Wreszcie, możliwe jest inwestowanie na rynki obligacji innych krajów. Inwestowanie w ustalone krajy jest bardzo bezpieczne, ale mało prawdopodobne, aby przynieść znaczny zwrot, podczas gdy inwestowanie w krajów rozwijających się jest ryzykowne, ale może okazać się opłacalne.

- Obligacje miejskie (a.k.A., „Munis”): Słowo „miejskie” odnosi się do mniejszych, samorządów lokalnych, takich jak te, które rządzą miastami, powiatami, miastami lub państwami - i.mi., nie rządy krajowe/federalne. Podobnie jak inwestorzy mogą pożyczyć pieniądze rządom federalnym, tak też mogą pożyczyć pieniądze samorządom, zwykle w celu finansowania określonych projektów publicznych, takich jak ulepszenia wody/ścieków, szpitale, szkoły itp. Podczas gdy wiele samorządów lokalnych na całym świecie wydaje obligacje miejskie, U.S. Rynek obligacji komunalnych jest największy i jest uważany za jeden z najbezpieczniejszych.

- Obligacje przedsiębiorstw: Jak sama nazwa wskazuje, obligacje korporacyjne są tam, gdzie inwestorzy pożyczają pieniądze korporacjom. Dokonują bardziej ryzykownych inwestycji niż obligacje rządowe i miejskie, ale potencjalne zwroty są znacznie wyższe. Aby uniknąć inwestowania w obligacje korporacyjne wysokiego ryzyka, inwestorzy używają ocen obligacji zapewnianych przez organizacje takie jak Standard & Poor's i Fitch Ratings. Oceny obligacji są tym, co brzmi: oceniają wiarygodność kredytową korporacji.

- Obligacje zero-coupon (a.k.A., Obligacje memoriałowe): Obligacje te są często sprzedawane ze zniżką i mają stałą stopę procentową, która wypłaca się tylko po terminach zapadalności obligacji. Innymi słowy, z tych obligacji nie ma okresowych płatności odsetkowych; Zamiast tego zainteresowanie nalicza się lub buduje z czasem. Chociaż mogą one stanowić dobrą inwestycję, istnieją wady pod względem ich opodatkowania.

Zapasy i obligacje, których należy unikać

- Zapasy Penny/Cent: U.S. Komisja Papierów Wartościowych i Giełd (SEC) określa akcje grosza jako ogólnie „zabezpieczenia wyemitowane przez bardzo małą spółkę, która handluje na mniej niż 5 USD na akcję.„Akcje te nie są przedmiotem obrotu na głównych giełdach i mogą być bardzo trudne do sprzedaży po posiadaniu. Można stosunkowo łatwo stracić wszystkie pieniądze, które inwestuje w akcje grosza.

- Obligacji śmieciowych: Jest to nazwa nadawana obligacjom wysokiego ryzyka od firm (lub rządów), które otrzymują niższe oceny obligacji i mają większą szansę na niewykonanie zobowiązania. Obligacje śmieciowe powinny być ogólnie unikane przez większość inwestorów, ponieważ istnieje bardzo duża szansa, że zobaczysz NIE Zwróć, a może nawet stracić pieniądze. Jednak niektórzy bardziej agresywni inwestorzy nadal decydują się w nich inwestować.[1]

Jak cenione są akcje i obligacje?

Cena akcji zależy od tego, co kupujący i sprzedawcy na giełdzie są gotowi zapłacić/zaakceptować w danym dniu. Ogólnie rzecz biorąc, wartość spółki zależy od wartości jej aktywów (minus zobowiązania), wraz z wartością bieżącą netto wszystkich przyszłych zarobków. Kluczowym czynnikiem określania wartości jest oczekiwanie wzrostu. Jeśli inwestorzy spodziewają się, że firma będzie bardzo szybko rosła, mogą one wysoko cenić firmę, nawet jeśli jest to przedsiębiorstwo tworzenia strat. Firmy takie jak Twitter i Amazon to przykłady przypadków, w których obecne zarobki mogą być małe - a nawet negatywne, i.mi., Straty - ale wartość aktywów firmy (takich jak własność intelektualna, jej baza klientów, marka, dobra wola i inne wartości niematerialne) i oczekiwanie na przyszły wzrost jest tak wysoki, że firma jest wyceniana na miliardy dolarów.

Każdy inwestor ma własną opinię na temat wartości firmy. Cena akcji odzwierciedla rodzaj konsensusu na rynku.

W przypadku obligacji ceny są ustalane na podstawie sposobu, w jaki firmy ratingowe, takie jak S&P i Fitch, oceniają zdolność kredytową emitenta obligacji. Na przykład obligacja korporacyjna wyemitowana przez Apple jest oceniana przez AAA, co oznacza, że agencja ratingowa ma bardzo wysokie zaufanie do zdolności Apple do spłaty pożyczki, zadłużenia obligacji, które posiadacze obligacji są właścicielami. Prawdopodobieństwo, że Apple nie będzie domyślnie spłacić pożyczek, jest bardzo niskie, więc firma może pożyczyć przy bardzo niskich stopach procentowych (powiedzmy, 2%).

Obligacje daje vs. Ceny

Mylącym elementem obligacji jest to, że mają dwa rodzaje wyceny, wartość dzienną, cenę, na rynku obligacji, na którym można kupić obligacje, a także długoterminową wartość zwrotu, wydajność (lub, częściej, dochodownictwu dojrzałość), w którym inwestorzy odzyskują główny koszt obligacji, a także odsetki, a także/minus wszelkie zyski lub straty.

Ceny obligacji mają unikalny związek z rentownością obligacji. W szczególności, gdy cena obligacji wzrośnie na rynek obligacji, rentowność tego obligacji maleje; lub gdy cena maleje, wydajność wzrasta. Dla bardziej czujnych i aktywnych inwestorów oba koncepcje są przydatne. Aby zobaczyć przykład, w jaki sposób ceny i plony odnoszą się do siebie, obejrzyj poniższy film.

Czynniki zewnętrzne

Czynniki zewnętrzne wobec organizacji wpływają również na cenę jej akcji i obligacji. Na przykład, gdy gospodarka jest słaba i stagnacja, wszystkie ceny akcji mają tendencję do spadku, ponieważ oczekiwana wartość przyszłych zarobków jest niższa. I odwrotnie, gdy gospodarka rośnie, a bezrobocie jest niskie, inwestorzy są bardziej pewni siebie.

Kolejnym czynnikiem jest podaż pieniądza. Kiedy stopy procentowe są obniżone - jak Rezerwa Federalna zrobiła to po kryzysie finansowym w 2008 r. - zdarzają się dwie rzeczy, które zawyżają ceny akcji:

- W systemie finansowym jest więcej pieniędzy. Więcej pieniędzy w obiegu zwiększa inflację i podnosi wzrost cen akcji.

- „Bezpieczniejsze” opcje inwestowania pieniędzy w dług (obligacje) stają się mniej lukratywne, gdy spadają stopy procentowe. Więc inwestorzy wybierają akcje, aby ścigać wyższe zwroty.

Budowanie portfela

Ryzyko i wydajność

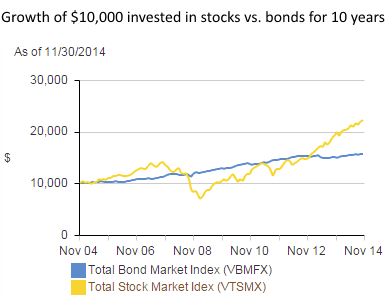

Zasadniczo akcje są uważane za bardziej ryzykowne i bardziej niestabilne niż obligacje. Uważa się jednak, że akcje oferują wyższy zwrot w porównaniu z obligacjami. Ten wykres porównuje zwroty z akcji vs. Obligacje w ciągu 10 lat i reprezentuje konwencjonalne myślenie o akcji vs. Wydajność obligacji:

Wzrost w wysokości 10 000 USD zainwestowany w fundusze indeksowe Vanguard dla całkowitego rynku akcji (VTSMX) i całkowitego rynku obligacji (VBMFX), w ciągu 10 lat.

Wzrost w wysokości 10 000 USD zainwestowany w fundusze indeksowe Vanguard dla całkowitego rynku akcji (VTSMX) i całkowitego rynku obligacji (VBMFX), w ciągu 10 lat. Wielkim zastrzeżeniem na taką tabelę jest to, że może wyglądać zupełnie inaczej w zależności od okresu. Na przykład, gdyby 10-letni wykres zakończył się we wrześniu 2018 r., To wyglądałoby to:

Ten sam wykres jak powyżej, porównując całkowity rynek giełdowy i całkowitego rynku obligacji ETF z Vanguard, ale przez inny okres 10 lat, ten koniec wrzesienia 2018 r..

Ten sam wykres jak powyżej, porównując całkowity rynek giełdowy i całkowitego rynku obligacji ETF z Vanguard, ale przez inny okres 10 lat, ten koniec wrzesienia 2018 r.. Ważne jest, aby zrozumieć, że zapasy są często bardzo inwestycje długoterminowe (ponad 10 lat), zwykle w celach emerytalnych. W danym roku akcje mogą mieć strome wzloty i głębokie minima, ponieważ jego wartość jest ponownie definiowana na rynku, co powoduje, że częste kupowanie i sprzedaż jest wyjątkowo ryzykowne i w większości niewzruszalne. Z czasem zapasy zwykle zwracają średnio 6-7% rocznie, po skorygowaniu o inflację i dywidendy. [2] [3]

Wykresy pokazujące indeksy giełdowe Nasdaq, Dow Jones i S&P 500. Zwróć uwagę na wzloty i upadki, ale ogólny trend wzrostu.

Wykresy pokazujące indeksy giełdowe Nasdaq, Dow Jones i S&P 500. Zwróć uwagę na wzloty i upadki, ale ogólny trend wzrostu. Obligacje są również wykorzystywane do oszczędności emerytalnych, ale obligacji krótkoterminowych - te, które dojrzewają w ciągu 10 lat lub mniej - równie łatwo można je wykorzystać przez całe życie w przypadku małych, okresowych zwrotów. Długoterminowe (e.G., 30 lat) u.S. Obligacje skarbowe zwykle mają zwrot w wysokości około 3-4%.[4]

Przydział

Inwestorzy po raz pierwszy często chcą wiedzieć, ile pieniędzy powinni przeznaczyć na akcje i ile powinni przeznaczyć na obligacje. Odpowiedź to to zależy. To zależy od tolerancji ryzyka, która zmienia się wraz z wiekiem; Zdolność i know-how, jeśli chodzi o strategie podejmowania ryzyka; i ile potrzebna jest płynność. Istnieje wiele strategii, które można użyć do inwestowania:

- Proste podejścia: John Bogle, z Bogleheads Fame i założyciel Vanguard Group, zaleca proste podejście do inwestowania, w którym inwestuje się w dwa fundusze indeksowe, A.S. Całkowity fundusz indeksowy rynku i U.S. Całkowity fundusz rynku obligacji. Często zaleca się również inwestowanie w trzecią grupę akcji międzynarodowych lub obligacji. To łatwo sprawia, że inwestycja akcji jest w pobliżu „ustawiaj i zapomnij” o doświadczeniu. Zobacz także ETF vs MUTUAL FUND.

- Bardziej złożone podejścia: Młodsi ludzie mogą podjąć większe ryzyko niż osoby starsze, ponieważ mają czas na odzyskanie znaczących strat. Niektórzy zwolenni, że osoby młodsze powinni podejmować większe ryzyko i inwestować znacznie więcej na giełdzie niż w obligacjach, podczas gdy osoby starsze powinny ograniczyć swoje ryzyko i zainwestować więcej w obligacje i akcje, które są uważane za bezpieczniejsze, choć akcje powinien nadal stanowić większość portfela. Niektórzy zalecają również inwestowanie niewielkich kwot w nieruchomości (REIT).

Dywersyfikacja portfeli akcji i obligacji

Dywersyfikacja zmniejsza ryzyko.[5] Ci, którzy decydują się ręcznie inwestować na giełdzie, zamiast korzystać z funduszy indeksowych, muszą nauczyć się dywersyfikować swoje portfele. Tylko dlatego, że inwestor jest zainteresowany lub wie dużo o branży energetycznej, nie oznacza, że powinien tylko w to inwestować. Osoba, która jest właścicielem akcji tylko w jednej firmie lub branży, jest znacznie bardziej narażona na utratę pieniędzy niż osoba, która inwestuje w wiele firm i branż i różne rodzaje obligacji. Inwestor powinien kupić szeroką gamę akcji i obligacji, wykorzystując niektóre z wymienionych powyżej czynników.

Narzędzia i opłaty inwestycyjne

Jeśli chodzi o inwestowanie, stare powiedzenie jest nieco prawdziwe: trzeba mieć pieniądze na zarabianie pieniędzy. Inwestowanie niewielkiej kwoty w jedną firmę jest mniej mądre niż oszczędność, a następnie inwestowanie większej kwoty w fundusze indeksowe lub w kilku rodzajach spółek i obligacji; Większość kont maklerskich wymaga co najmniej 500 USD.

Inwestorzy po raz pierwszy powinni być również przygotowani na opłaty. Rachunki maklerskie opłaty za konto i/lub opłaty handlowe. Inne mają różne modele biznesowe, które pobierają opłaty procentowe z płaską.

Niektóre typowe narzędzia inwestycyjne i trackerzy zawierają następujące:

- Charles Schwab

- E*handel

- wierność

- Mennica

- Kapitał osobisty

- Scottrade

- TD Ameritrade

- Grupa Vanguard

Kilka innych porównań jest istotnych dla zakupu i sprzedaży akcji: Cena ASK vs Cena, opcja kazania w porównaniu z opcją futures vs opcje, umowa z tytułem kontraktu w porównaniu z kontraktem futures, zamówienie na limit vs Zamówienie oraz nagą krótką sprzedaż w porównaniu z krótką sprzedażą.

Akcjonariusze vs. Obligatariusze

Akcjonariusze mają różne prawa inwestycyjne ze strony posiadaczy obligacji. Jako właściciele spółki akcjonariusze mają do powiedzenia na temat działania firmy, podczas gdy właściciele obligatariuszy, jako pożyczkodawcy, nie mają nic do powiedzenia, w jaki sposób rządy lub korporacje zarządzają sobą lub pożyczką. Jednak w przypadku likwidacji spółki posiadacze obligatariu.[6]

Prawa wyborcze

Zaletą posiadania akcji jest możliwość uczestnictwa w sprawach spółek. Akcjonariusze mają prawo spojrzeć na rekordy spółki, uczestniczyć (lub wysłuchać) corocznych spotkań na temat wyników firmy, otrzymywać obniżone dywidendy, uczestniczyć w wyborach dyrektorów zarządu i pozwać korporację za wszelkie zachowania naruszające prawo.[7] Tak naprawdę nie ma eqvuwalującego zestawu praw dla posiadaczy obligatariuszy.

Osoby posiadające duże udziały w firmie często wykorzystają swoje prawa jako akcjonariusze, aby pomóc firmie w kierunku (miejmy nadzieję) większego wzrostu. Na przykład prawa do głosowania są szczególnie ważne, ponieważ zarząd firmy znacznie wpływa na to, jak dobrze będzie działać firma w przyszłości.

Likwidacja i bankructwo

Czasami firmy zawodzą i muszą zamknąć lub zreorganizować. Kiedy tak się stanie, mogą rozpocząć proces likwidacji - to znaczy sprzedaż aktywów w celu spłaty długów - co jest częścią bankructwa w rozdziale 7.S. Długowie są zawsze spłacane najpierw, co oznacza, że posiadacze obligacji mają przewagę nad akcjonariuszami, jeśli chodzi o likwidację. Akcjonariusze otrzymują wszelkie pieniądze, które pozostały z spłaty długów, które mogą wcale nie być. Jest to jeden z największych powodów, dla których inwestycje obligacji są bezpieczniejsze niż inwestycje akcji.

Różne rodzaje bankructwa, takie jak rozdział 11, wpływają na posiadaczy obligacji i akcjonariuszy na różne sposoby niż powyższe, ale ogólnie posiadacze obligacji wychodzą na szczyt w porównaniu z akcjonariuszami. Jednak nie jest bardzo prawdopodobne, że nie odzyska wszystkich swoich inwestycji, co po raz kolejny potwierdza znaczenie starannej inwestycji.

Jak opodatkowane są zapasy i obligacje

Różne rodzaje akcji i obligacji są opodatkowane inaczej. W niektórych przypadkach nawet jedno państwo może opodatkować odsetki niż inne. Czasami obowiązują podatki federalne, a innym razem nie.

Ogólnie rzecz biorąc, następujące dotyczy opodatkowania obligacji:

- Odsetki od ciebie zarobione.S. Obligacje skarbowe i obligacje oszczędnościowe - i.mi., Obligacje rządowe federalne - są opodatkowane tylko na poziomie federalnym. Rządy stanowe i lokalne nie opodatkowują tych pieniędzy.

- Zarobki obligacji korporacyjnych są opodatkowane na każdym poziomie. Są opodatkowani w większości ze wszystkich obligacji, ponieważ ich zwroty są zwykle najwyższe.

- Zarobki uzyskane z obligacji komunalnych są opodatkowane w skomplikowany sposób. Czasami obowiązują podatki federalne, stanowe i lokalne; Innym razem nie ma zastosowania. Dokładne wyjaśnienie, w jaki sposób obligacje miejskie są opodatkowane, zobacz ten artykuł Investopedia.

- Chociaż obligacje zero-coupon nie wypłacają odsetek w czasie, ale raczej ich naliczanie, dopóki nie mają zastosowania podatki federalne, federalne, stanowe, stanowe i lokalne.[8]

A to, co następuje tutaj, jest ogólnie prawdziwe w przypadku opodatkowania akcji:

- Zapasy sprzedawane w ciągu roku od ich zakupu, podlegają krótkoterminowym podatkom od zysków kapitałowych - to znaczy, bez względu na normalną stawkę podatku dochodowego inwestora.

- Lepiej jest utrzymać akcje przez co najmniej rok przed sprzedażą, ponieważ zarobki podlegają długoterminowym zyskom kapitałowym. Dla tych, których dochód jest opodatkowany na 10-15%, długoterminowe podatek od zysków kapitałowych wynosi 0%.[9]

- Wszelkie zyski z dywidend są również podlegające opodatkowaniu. Są opodatkowane w taki sam sposób, jak kupowane i sprzedawane zapasy. Innymi słowy, dywidendy uzyskane z długotrwałych akcji są bardziej opodatkowane niż te zarobione z niedawno należącego akcji.