Różnica między całkowitym dochodem brutto (GTI) a całkowitym dochodem (TI)

- 2203

- 515

- Paula Pilch

Większość ludzi nie ma pojęcia o dochodach, na którym podatek jest nakładany, a z powodu kłopotów w ustaleniu dochodu podlegającego opodatkowaniu i złożeniu zwrotu. Zgodnie z ustawą o podatku dochodowym osoba może zarobić dochód z różnych źródeł i tych źródeł, jest klasyfikowana jako szefowie dochodów. W kontekście podatku dochodowego często stosuje się warunki dochodów brutto i całkowity dochód Całkowity dochód brutto jest łącznym dochodem obliczonym w ramach pięciu głów.

Większość ludzi nie ma pojęcia o dochodach, na którym podatek jest nakładany, a z powodu kłopotów w ustaleniu dochodu podlegającego opodatkowaniu i złożeniu zwrotu. Zgodnie z ustawą o podatku dochodowym osoba może zarobić dochód z różnych źródeł i tych źródeł, jest klasyfikowana jako szefowie dochodów. W kontekście podatku dochodowego często stosuje się warunki dochodów brutto i całkowity dochód Całkowity dochód brutto jest łącznym dochodem obliczonym w ramach pięciu głów.

Z drugiej strony, całkowity przychód to dochód, na którym obliczany jest podatek dochodowy. W tym artykule porozmawiamy o różnicy między całkowitym dochodem brutto a całkowitym dochodem, wraz z procesem obliczania podatku dochodowego krok po kroku.

Treść: całkowity dochód brutto (GTI) vs całkowity dochód (TI)

- Wykres porównania

- Definicja

- Kluczowe różnice

- Wniosek

Wykres porównania

| Podstawa do porównania | Całkowity dochód brutto (GTI) | Całkowity dochód (TI) |

|---|---|---|

| Oznaczający | Całkowity dochód brutto jest łącznym dochodem osoby, przybył po zwiększeniu dochodu ze wszystkich pięciu źródeł. | Całkowity dochód odnosi się do tego dochodu assessee, na którym obliczane jest zobowiązanie podatkowe. |

| Odliczenia | Dochód przed dokonaniem odliczeń w rozdziale VI-A | Dochód po dokonaniu potrąceń na podstawie rozdziału VI-A |

| Podatek | Podatek nie jest nakładany na ten dochód. | Podatek jest pobierany od tego dochodu. |

Definicja całkowitego dochodu brutto (GTI)

Całkowity dochód brutto lub GTI odnosi się do sumy dochodu obliczonego pod każdym szefem dochodów, i.mi. wynagrodzenie, nieruchomości domowe, biznes lub zawód, zyski kapitałowe i inne źródła, po zapewnieniu klubowania dochodów i wyruszania i spóźnienia się na straty. Kroki do obliczenia całkowitego dochodu brutto są podane jako poniżej:

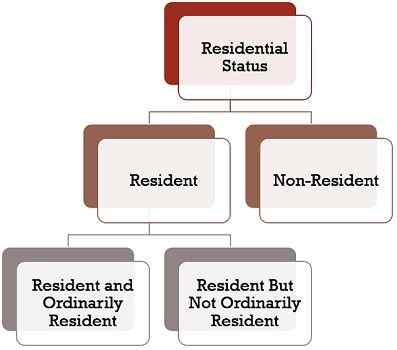

- Identyfikacja statusu mieszkaniowego: Status mieszkalny osoby odgrywa kluczową rolę w ustaleniu dochodu, który powinien być uwzględniony w dochodach podlegających opodatkowaniu osoby.

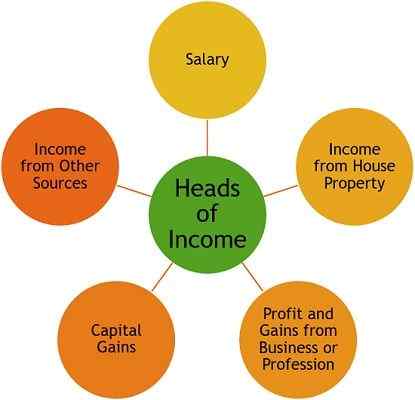

- Klasyfikacja dochodów: Zgodnie z ustawą o podatku dochodowym dochód jest kategorowany pod pięcioma szefami dochodów, co obejmuje prawie wszystkie rodzaje źródeł. To są:

- Wynagrodzenie: Jak sama nazwa wskazuje, uwzględnia wszystkie wpływy i świadczenia od pracodawcy, w tym emeryturę

- Dochód z nieruchomości domowych: Obejmuje dochód z wynajmu.

- Zysk i zyski z biznesu lub zawodu: Obejmuje zyski generowane z prowadzenia działalności lub rachunki z zawodu.

- Zyski kapitałowe: Zyski z przeniesienia ruchomej i nieruchomej nieruchomości.

- Dochód z innych źródeł: Wszystkie dochody, które nie są objęte powyższymi głowami, są przeniesione do tej kategorii, takie jak dochód odsetkowy, królewskie, wygrywające z loterii/krzyżówki itp.

- Obliczanie dochodu pod każdą głową: Dochód należy obliczyć zgodnie z zasadami konkretnego szefa dochodu, na mocy których źródło jest objęte. Istnieją pewne szczególne dochody, które są całkowicie zwolnione z podatku, a takie dochody nie są dodawane w całkowitych dochodach brutto, jak dochód z rolnictwa. Wraz z tym niektóre dochody są zwolnione z podatku do pewnego stopnia.Ponadto istnieją pewne odliczenia i zasiłki określone pod każdym szefem dochodów, które należy wziąć pod uwagę przed osiągnięciem dochodu netto.

- Klub dochodu: Aby zapobiec unikaniu podatku, stosowane są zasady związane z klubem dochodów, w których dochód uzyskany przez małżonka lub małoletnie dziecko są uwzględnione w dochodach assessee.

- Wpad lub przenieś i wyciągnij straty: Mogą istnieć różne źródła dochodów pod tą samą głową, w których assessee może otrzymywać zysk z jednego źródła i ponieść stratę od drugiego. I tak, strata jednej firmy jest wyznaczona z zyskiem z drugiego źródła, pod tą samą głową. W ten sam sposób istnieją pewne postanowienia dotyczące dostosowania strat między głową, w której strata z jednej głowy jest dostosowywana do utraty innej głowy.

- Obliczanie całkowitego dochodu brutto: Pod koniec procesu obliczane są końcowe liczby dochodów lub straty pod każdą głową, po odliczeniu i innych ważnych korektach oraz zapewnianiu klubów dochodów oraz wycofania się i przeniesienia strat.

Definicja całkowitego dochodu (TI)

Całkowity dochód lub TI to dochód assessee, na którym obliczane jest zobowiązanie podatkowe. Aby osiągnąć całkowity dochód assessee, należy obliczyć całkowity dochód brutto assessee (kroki są już wspomniane powyżej). Oprócz tego wykonane są pod względem podanych kroków:

- Odliczenia od całkowitego dochodu brutto: Po obliczeniu całkowitego dochodu brutto assessee istnieją pewne odliczenia, które mają być dozwolone od całkowitego dochodu brutto. Tutaj należy zauważyć, że od potrąceń korzystają tylko osoby oceniające. Ponadto istnieją pewne przepisy dotyczące potrąceń, które należy wziąć pod uwagę, zezwalając. Teraz odliczenia są podzielone na trzy rodzaje:

- Odliczenie dotyczące dokonanych inwestycji, takie jak płatna składka do ubezpieczenia na życie, wypłacona składka do ubezpieczenia medycznego, składek na fundusz oprocentowania lub fundusz emerytalny, składek na partie polityczne i tak dalej.

- Odliczenie dotyczące niektórych dochodów Takie jak dochód społeczeństwa spółdzielczego, dochód opłat licencyjnych w niektórych książkach (bez podręczników), opłat licencyjny na patenty, zysk przedsiębiorstw zaangażowanych w rozwój infrastruktury, zysk przedsiębiorstw zaangażowanych w rozwój specjalnej strefy ekonomicznej.

- Inne potrącenia

- Obliczanie całkowitego dochodu: Po zgłoszeniu wszystkich odpowiednich odliczeń, z GTI, pozostawiona kwota to całkowity dochód, który należy zaokrąglić do Rs. 10.

- Dopłata/rabat i CESS: Po osiągnięciu całkowitego dochodu assessee stosuje się stawkę podatkową zgodnie z przepisami ustawy o podatku dochodowym, aby ustalić zobowiązanie podatkowe dochodowe. Ponadto dodaje się dopłata, a każdy ich rabat jest zmniejszony z zobowiązania podatkowego (jeśli dotyczy). Wraz z tym edukacja i wykształcenie średnie oraz wyższe szkolnictwo średnie (jeśli dotyczy) są dodawane do podatku dochodowego, po obowiązujących stawkach.

- Zaawansowany podatek i niszczyciele: Po ustaleniu faktycznego zobowiązania podatkowego assessee za rok, wszelkie wypłacone podatek lub podatek od źródła, jest następnie dostosowywane, aby uzyskać podatek od podatku netto lub podlegający zwrotowi, który jest ponownie zaokrąglony do najbliższego RS. 10.

Kluczowe różnice między całkowitym dochodem brutto a dochodem całkowity

Różnicę między całkowitym dochodem brutto a całkowitym dochodem można wyraźnie wyciągnąć z następujących podstaw:

- Całkowity dochód brutto oznacza ogólny dochód assessee obliczony pod każdym szefem zgodnie z przepisami ustawy o podatku dochodowym i po przedstawieniu przepisów klubowych i wyznaczonymi stratom. Z drugiej strony całkowity dochód odnosi się do dochodu assessee, na którym ustalono zobowiązanie podatkowe.

- Całkowity dochód brutto, jak sugeruje jego nazwa, to dochód przed zezwoleniem na odliczenia zgodnie z sekcją 80C do 80U. W porównaniu z całkowitym dochodem to dochód, na który doszło do odliczeń.

- Podatek jest pobierany od całkowitego dochodu, a nie od całkowitego dochodu brutto assessee.

Wniosek

Dzięki powyższej dyskusji jedno musi być dla ciebie jasne, że podatek zawsze ma zastosowanie od całkowitego dochodu assessee, obliczonego z procesem krok po kroku, w którym ustalono przede wszystkim całkowitą całkowitą dochód brutto, a po czym dokonuje się odliczeń, aby osiągnąć, aby osiągnąć się Całkowity dochód. Możemy więc powiedzieć: Ti = GTI - potrącenia.

- « Różnica między sprawozdaniem przepływów pieniężnych a rachunkiem przepływu funduszy

- Różnica między rokiem poprzednim a rokiem oceny »