Bankowość oddziału vs. Bankowość jednostkowa

- 1239

- 327

- Krystyna Urbanowicz

Bankowość jednostkowa odnosi się do banku, który jest singlem, zwykle małym bankiem, który świadczy usługi finansowe dla swojej społeczności lokalnej. Bank jednostkowy jest niezależny i nie ma żadnych banków łączących - oddziały - w innych obszarach. Oddział banku odnosi się do banku związanego z jednym lub więcej innymi bankami w obszarze lub poza nim; Dla swoich klientów ten bank świadczy wszystkie zwykłe usługi finansowe, ale jest wspierany i ostatecznie kontrolowany przez większą instytucję finansową. Na przykład duża korporacja bankowa, taka jak Chase in the U.S., Posiada oddziały Chase Bank w ponad 20 stanach. Historycznie wiele stanów ograniczyło lub nawet zabroniło bankowości oddziałów w celu promowania bardziej zlokalizowanej bankowości jednostkowej, a niezależne banki jednostki pozostają stosunkowo powszechne. Jednak w 1994 r. Większość z tych ograniczeń została uchylona, co daje powstanie bankowości oddziału, która jest powszechna w U.S. Dzisiaj.

Wykres porównania

| Oddział banku | Bankowość jednostkowa | |

|---|---|---|

| O | Bank związany z jednym lub więcej innymi bankami w obszarze lub poza nim. Świadczy wszystkie zwykłe usługi finansowe, ale są poparte i ostatecznie kontrolowane przez większą instytucję finansową. | Pojedynczy, zwykle mały bank, który świadczy usługi finansowe dla swojej społeczności lokalnej. Nie ma innych oddziałów bankowych gdzie indziej. |

| Stabilność | Zazwyczaj bardzo odporne, zdolne do wytrzymania lokalnych recesji (e.G., Zły sezon zbiorów w społeczności rolniczej) dzięki wsparciu innych oddziałów. | Niezwykle podatne na porażkę, gdy lokalna gospodarka zmaga się. |

| Wolność operacyjna | Mniej | Więcej |

| Historia prawna | Ograniczone lub zabronione przez większość u.S. historia. Dozwolone we wszystkich 50 stanach po ustawie o bankowości międzystanowej Riegle-Neal i wydajności rozgałęzienia z 1994 r. | Preferowana forma bankowości dla większości u.S. Historia, pomimo jej tendencji do porażki. Zwolennicy ostrzegali koncentracji władzy i pieniędzy bankowości oddziału. |

| Pożyczki i postępy | Pożyczki i postępy oparte są na zasługach, niezależnie od statusu . | Na pożyczki i postępy mogą mieć wpływ autorytet i władza. |

| Zasoby finansowe | Większe zasoby finansowe w każdym oddziale. | Większe zasoby finansowe w jednym oddziale |

| Podejmowanie decyzji | Opóźnienie w podejmowaniu decyzji, ponieważ muszą polegać na siedzibie głównej. | Czas jest oszczędzany, ponieważ podejmowanie decyzji jest w tym samym oddziale. |

| Fundusze | Fundusze są przenoszone z jednego oddziału do drugiego.Niedopowiedzenie funduszy przez oddział doprowadziłoby do regionalnej nierównowagi | Fundusze są przydzielane w jednym oddziale i nie ma wsparcia innych oddziałów.Podczas kryzysu finansowego bank jednostkowy musi zamknąć.Stąd prowadzi do nierównowagi regionalnej lub brak wzrostu równowagi |

| Koszt nadzoru | Wysoki | Mniej |

| Koncentracja władzy w rękach kilku osób | Tak | NIE |

| Specjalizacja | Podział pracy jest możliwy, a zatem możliwa specjalizacja | Specjalizacja nie jest możliwa z powodu braku przeszkolonego personelu i wiedzy |

| Konkurs | Wysoki konkurenta z oddziałami | Mniej konkurencji w banku |

| Zyski | Podzielone przez bank z jego oddziałami | Używane do rozwoju banku |

| Specjalistyczna znajomość lokalnych kredytobiorców | Nie jest to możliwe, a zatem złe obciążenia są wysokie | Możliwe i mniejsze ryzyko złych długów |

| Dystrybucja kapitału | Właściwy dystrybucja kapitału i władzy. | Brak odpowiedniego podziału kapitału i władzy. |

| Stopa procentowa | Stopa procentowa jest umundurowana i określona przez siedzibę główną lub na podstawie instrukcji z RBI. | Stopa procentowa nie jest umundowana, ponieważ bank ma własne zasady i stawki. |

| Depozyty i aktywa | Depozyty i aktywa są zdywersyfikowane, rozproszone, a zatem ryzyko występuje w różnych miejscach. | Depozyty i aktywa są zdywersyfikowane i znajdują się w jednym miejscu, dlatego ryzyko nie jest rozpowszechniane. |

Usługi i stabilność

Banki jednostkowe i banki oddziałów oferują te same usługi finansowe. Jednak banki oddziałów są bardziej zdolne do kontynuowania świadczenia usług podczas kryzysu finansowego, ponieważ właściciele ich właścicieli, które są właścicielami dobrze zorganizowanych instytucji macierzystych, które mogą negatywnie wpływać na lokalną gospodarkę (e.G., susza w społeczności rolniczej). Banki jednostkowe, które pożyczają i pożyczają od tych samych grup ludzi, są bardziej podatne na niepowodzenie w kryzysie finansowym, tak bardzo, że niektórzy ekonomistowie uważali, że wielki kryzys pogorszył powszechne istnienie bankowości jednostkowej.[1]

W Marcus Nadler i Jules Bogen's Kryzys bankowy: koniec epoki, Mówi się, że bankowość jednostkową „cierpi na wiele podstawowych wad” - mianowicie, że „żaden kraj nie może się pochwalić wystarczającym utalentowanym zarządzaniem bankowym, aby dostarczyć kilka tysięcy indywidualnych instytucji o zdolnym kierunku.„Ponadto regulacja wielu niezależnych banków” jest w praktyce niemożliwe zadanie dla organów regulacyjnych ”, co oznacza, że złe zarządzanie łatwo nie jest wcale niezauważone w bankowości jednostkowej.

Wolność operacyjna

Będąc niezależnym od większej instytucji finansowej, banki jednostkowe mają większą swobodę podejmowania decyzji dla siebie. Decyzje podejmowane przez bank oddziałów podlegają zasadom przekazanym przez organ centralny.

Historia prawna i gospodarcza

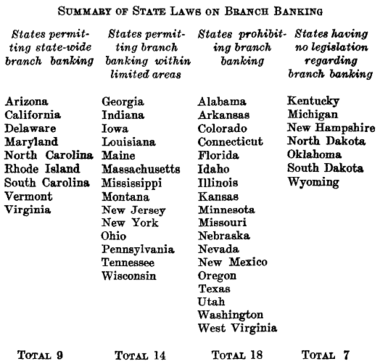

Spojrzenie na historię praw bankowości oddziału w U.S. z książki Nadlera i Bogena Kryzys bankowy.

Spojrzenie na historię praw bankowości oddziału w U.S. z książki Nadlera i Bogena Kryzys bankowy. Chociaż bankowość jednostkowa była wiadomo, że powoduje problemy gospodarcze już w latach dwudziestych, Ustawa McFadden z 1927 r. W szczególności zakazała bankowości międzypaństwowej. Bankowość jednostkowa była tematem dyskusji ponownie podczas opracowywania ustawy bankowej z 1933 r., Ale ograniczenia prawne dotyczące bankowości oddziałów ostatecznie pozostały. Zwolennicy bankowości jednostkowej nadal obawiali się koncentracji bogactwa i władzy, która wiąże się z bankowością oddziałów.

Kiedy duże banki próbowały znaleźć luki, które pozwoliłyby na oddziały międzystanowe, w ustawie Bank Holding Company z 1956 r. Ujmowano dodatkowe ograniczenia. Podczas gdy większość stanów złagodziło ograniczenia bankowości oddziałów w czasie, do 1994 r. Pozostało wiele ograniczeń, kiedy uchwalono ustawę o bankowości międzypaństwowej i wydajności międzystanowej Riegle-Neal.[2] To ustawodawstwo pozwoliło na praktyki bankowe oddziałów we wszystkich 50 stanach.