Różnica między Pan, Tan i Tin

- 4623

- 1324

- Pelagia Radomski

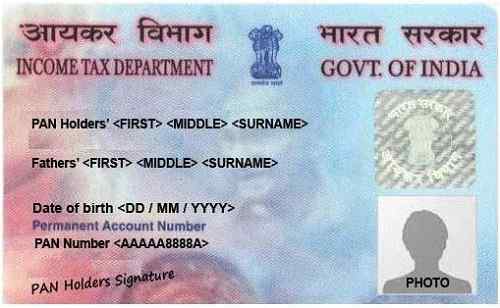

PAN CART INDIA

Terminologie stosowane w dziedzinie podatku mogą być dość mylące lub brzmieć podobne, ale ich znaczenia mogą być różne i mogą również mieć różne funkcje. Trudno przejść proces składania podatków i nie dostrzec terminologii, która jest poza twoim zrozumieniem. Jednym z najczęstszych terminów, które prawdopodobnie znajdziesz, są patelnia, opalenizny i cyny. Ten artykuł zagłębia się w definiowanie warunków i określenie różnic, które rozróżniają warunki.

Określenie warunków

PAN oznacza stały numer konta. Jest to unikalny kod 10 cyfr alfanumerycznych, który jest przekazywany każdemu podatnikowi w Indiach. PAN jest wydawany przez Departament Podatku Dochodowego, który jest procesem nadzorowanym przez Centralną Radę podatkową i jest wymogiem dla każdego, kto jest zaangażowany w handel, i którego transakcje przekraczają dany limit zgodnie z krajem. Zasadniczo PAN jest reprezentacją osoby dla Departamentu i jest wykorzystywana w odniesieniu do różnych dokumentów finansowych w celu zidentyfikowania osoby. Karta lub liczba PAN jest bardzo istotną formą identyfikacji i zwykle jest wymogiem dla obywateli, którzy chcą założyć firmę lub LLP.

TAN oznacza numer konta odliczenia podatku i windykacji i jest unikalnym kodem wykonanym z 10 cyfr alfanumerycznych wydanych również przez dział podatku dochodowego (1). Jest wydawany każdemu podmiotowi lub organizacji, który odlicza podatek u źródła znanego również jako podatek odliczony u źródła (TDS) lub jest zobowiązany do pobierania podatku u źródła znanego również jako podatek zebrany w źródle (TCS). Ta organizacja lub podmiot może być tylko firmą lub bankiem, który odlicza podatek od pensji swoich pracowników.

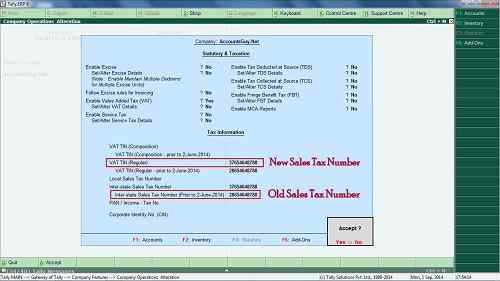

TIN oznacza numer identyfikacyjny podatników to kod 11 cyfr liczbowych, który jest wymogiem wszystkich producentów, sklepów, dealerów, eksporterzy, sprzedawców handlu elektronicznego i inni handlowcy lub dealerzy, którzy oczekuje się, że zapłacą podatek od wartości dodanej. Numer identyfikacji podatników został początkowo wprowadzony przez dział podatku dochodowego jako sposób na modernizację wcześniej istniejących systemów podatkowych monitorowania, rachunkowości, przetwarzania i pobierania podatków bezpośrednich podatkowych podatków podatkowych (2). Pozwala to działaniom podatkowym w jednym stanie na automatyczne zastanowienie się w innym stanie, gdy nadejdzie czas na zapłacenie. W Stanach Zjednoczonych cyna jest przypisywana przez administrację zabezpieczenia społecznego lub przez wewnętrzną służbę dochodową (IRS). Jest również określany jako numer VAT, numer CST lub numer podatkowy.

Różnice

Wszystkie terminy mają różne znaczenia, a każde różni się od drugiego. Poniżej przedstawiono niektóre aspekty, w których te terminy są różne, i niektóre opisy występowania tych różnic.

Agencja, która przypisuje

Ponieważ PAN, TAN i TIN są numerami identyfikacyjnymi związanymi z podatkami, są one wydawane przez organy zaangażowane w pobieranie podatków, przetwarzanie i rachunkowość. Numery Pan i Tan są wydawane przez Departament Podatku Dochodowego. Jednak przypisanie PAN jest zwykle pod nadzorem Centralnego Rady ds. Podatków bezpośrednich. TIN jest zwykle przypisywana przez administrację zabezpieczenia społecznego lub przez Wewnętrzną Służbę dochodów w Indiach. W Stanach Zjednoczonych jest przypisywana przez Departament Podatku Komercyjnego Rządów każdego ze stanów.

Struktura kodu

Wszystkie kody mają charakterystyczne struktury, które wyjątkowo je identyfikują. Zarówno Pan, jak i Tan to dziesięć cyfrowych kodów alfanumerycznych. Jednak ich treści i ich rozmieszczenie są nieco inne. Począwszy od PAN, liczba jest wykonana z pięciu znaków alfabetycznych, a następnie czterech znaków numerycznych, a następnie ostateczną postacią jest alfabet. Pierwsze trzy litery to układ alfabetów od AAA do ZZZ. Następnie podąża za czwartym znakiem, który jest identyfikatorem unikalnego uchwytu karty jako wstępnie zdefiniowanej. Każda litera ma to, co reprezentuje (3). Piąta postać jest pierwszą postacią imienia osoby w przypadku osobistej karty Pan lub nazwy podmiotu w przypadku firmy/HUF/firmy/AOP/BOI/władza lokalna/sztuczna osoba sądowa lub rząd. Ostatnią postacią jest alfabet, który działa jak cyfra kontrolna.

Tan ma prawie tę samą konstrukcję co numer patelni, z wyjątkiem tego, że ma pięć znaków numerycznych przed cyfrą kontrolną. Pierwsze trzy alfabetyczne postacie reprezentują miasto, w którym przypisano liczbę. Z drugiej strony TIN to jedenastu cyfrowych kodeksów numerycznych, którego pierwsze dwa znaki reprezentują kod stanu przypisany do tego konkretnego stanu. Pozostałe dziewięć znaków może się różnić w zależności od stanu.

Zamiar

Istnieje cel, dla którego te liczby są przeznaczone. PAN działa jako uniwersalny kod do identyfikacji transakcji finansowych. Pomaga sprawdzić wszelkie transakcje, które mają potencjalnie podlegający opodatkowaniu komponent. Z drugiej strony Tan jest używany do systematyzacji odliczenia i pobierania podatków u źródła (TDS i TCS). Kolekcjoner lub odlicz jest zobowiązany do cytowania TAN we wszystkich zwrotach TDS i/lub TCS, dowolnym Challan płatności TDS/TCS oraz certyfikatów TDS/TCS (1). Cyna służy do identyfikacji wszystkich dealerów zarejestrowanych pod VAT. Śledzi wszystkie działania związane z podatkiem od wartości dodanej w kraju.

Uprawnione osoby/podmioty

Jeśli chodzi o osoby lub podmioty, które powinny być w posiadaniu tych liczb, zależy to głównie od celu liczby. Na przykład, ponieważ stały numer konta (PAN) jest wykorzystywany do śledzenia dowolnej transakcji finansowej podlegającej opodatkowaniu, każdy podatnik w kraju jest zobowiązany do posiadania miski do identyfikacji. Z drugiej strony Tan, wymóg każdej osoby lub podmiotu, który ma mandat zbierania lub odejmowania podatku u źródła. Są to głównie pracodawcy, którzy odliczają podatek od pensji swoich pracowników. TIN musi być opętani przez wszystkich handlowców i dealerów, którzy są oczekiwani i płacą podatek od wartości dodanej w całym kraju.

Ustawodawstwo

Każda z tych liczb ma prawo konstytucyjne, które to uwzględnia. PAN jest dostarczona w sekcji 139 A ustawy IT z 1961 r. W Indiach. TAN jest podana sekcja 203A ustawy o podatku dochodowym z 1961 r.

Kary

Biorąc pod uwagę, że każda z tych liczb jest wymogami konstytucyjnymi popartymi różnymi przepisami i działaniami, z pewnością będą konsekwencje lub cena do zapłaty, jeśli ustalone zasady nie zostaną spełnione. Istnieją różne kary w różnych stanach za niepowodzenie zgodności z cyną (2). Kara w wysokości 10 000 Rs jest nieuchronna, jeśli nie będzie zgodne z zasadami PAN i zasad TAN, a także kwartalne złożenie zwrotów TDS przez firmę lub nie cytując opalenizny w konkretnych dokumentach.

Formularze aplikacyjne

W celu zastosowania PAN indyjska jest zobowiązana do wypełnienia formularza znanego jako formularz 49A, podczas gdy cudzoziemca, który chciałby złożyć wniosek o uzyskanie patelni wymaganej do wypełnienia formularza 49AA. Aby ubiegać się o Tan, wnioskodawca jest zobowiązany do wypełnienia formularza 49b, a na koniec zastosowanie cyny wymaga wypełnienia różnych formularzy w zależności od stanu, w którym się składa.

Wymagane dokumenty dotyczące wniosku

Aby ubiegać się o PAN, wnioskodawca musi mieć ważną kartę tożsamości lub dowód posiadania jednego, dowód ich adresu, fotografii na wypadek, gdyby był to indywidualny wnioskodawca i dowód ich wieku lub datę urodzenia (1). Jednak w przypadku zastosowania TAN nie jest wymagany żaden dokument, z wyjątkiem tego, że w przypadku wniosku online dla TAN wnioskodawca musi złożyć podpisane potwierdzenie. Aby ubiegać się o cynę, wnioskodawca wymaga dowodu rejestracji, posiadania patelni i dowodu tożsamości właściciela. Wymagania te mogą jednak zmienić się w zależności od stanu, w którym podmiot złożył wniosek.

Koszt aplikacji

Aplikacja do PAN w Indiach jest podzielona na dwie kategorie. Po pierwsze, jeśli adres komunikacji znajduje się w kraju, a drugi, jeśli adres komunikacji znajduje się poza Indiami. Są one naładowane RS.107 i Rs.Odpowiednio 989. W przypadku zastosowania TAN będzie to kosztować wnioskodawcę RS.55, a także będą zobowiązane do zapłaty podatku od usług. Koszt zastosowania cyny jest również różny w zależności od stanu, w którym składa się aplikacja.

Tabela 1: Podsumowanie różnic między Pan, Tan i Tin.

| PATELNIA | DĘBNIK | CYNA | |

| Agencja, która przypisuje | Departament podatku dochodowego pod nadzorem Central Board for Bezpośrednie podatki | Departament podatku dochodowego | Administracja zabezpieczenia społecznego lub przez Wewnętrzną Służbę Przychodów w Indiach |

| Struktura kodu | 10-cyfrowy kod alfa-numeryczny z pięcioma alfabetami, a następnie czterema cyframi i alfabetem jako cyfra kontrolna. | 10-cyfrowy kod alfa-numeryczny z czterema alfabetami, a następnie pięcioma cyframi i alfabetem jako cyfra kontrolna. | 11-cyfrowy kod numeryczny, którego pierwsze dwa znaki reprezentują kod stanu przypisany do tego konkretnego stanu |

| Zamiar | Uniwersalny kod do identyfikacji transakcji finansowych | Używany do usystematyzowania odliczenia i pobierania podatków u źródła (TDS i TCS). | Służy do zidentyfikowania wszystkich dealerów zarejestrowanych pod VAT |

| Uprawnione osoby/podmioty. | Każdy podatnik w kraju. | Każda osoba lub podmiot, który ma mandat zbierania lub odejmowania podatku u źródła. | Wszyscy handlowcy i dealerzy, którzy są oczekiwani i płacą podatek od wartości dodanej. |

| Ustawodawstwo | Sekcja 139 a ustawy IT z 1961 r. | Sekcja 203A ustawy o podatku dochodowym z 1961 r. | Różni się w zależności od stanu. |

| Kary | Rs 10 000, jeśli się nie spełni z zasadami | Rs 10 000, jeśli się nie spełni z zasadami | Różne kary w różnych stanach za niepowodzenie zgodności z cyną |

| Formularze aplikacyjne | 49a (Indianie) 49AA (cudzoziemcy) | 49b | Różni się w zależności od stanu. |

| Wymagane dokumenty dotyczące wniosku | Ważna karta tożsamości lub dowód posiadania jednego, dowód ich adresu, fotografie na wypadek, gdyby był to indywidualny wnioskodawca i dowód ich wieku lub datę urodzenia. | Żaden dokument nie jest wymagany, z wyjątkiem tego, że w aplikacji online wnioskodawca musi złożyć podpisane potwierdzenie. | Różni się w zależności od stanu. |

| Koszt aplikacji | Jeżeli adres komunikacji znajduje się w kraju; Rs.107 Jeśli adres komunikacji znajduje się bez kraju; Rs.989 | Rs.55 i oprócz podatku od usług. | Różni się w zależności od stanu. |