Różnica między funduszem hedgingowym a zarządzaniem aktywami

- 4606

- 787

- Prokop Cebula

Fundusze hedgingowe i zarządzanie zgodą to dwa z najbardziej wyrafinowanych pojazdów inwestycyjnych, które rozrosły się jako alokacja inwestycyjna w portfelach instytucjonalnych. Wydaje się, że istnieje pewnego rodzaju zamieszanie między dwoma stylami inwestycyjnymi ze względu na ich podobną naturę. Jednak każdy styl ma swoje własne niuanse, które mogą uczynić go mniej lub bardziej odpowiednim do zapotrzebowania na portfele inwestycyjne.

Fundusz hedgingowy

Fundusze hedgingowe są jednym z najbardziej wyrafinowanych pojazdów inwestycyjnych wśród inwestorów instytucjonalnych, które zbadają świat alternatywnych inwestycji. Fundusze hedgingowe wykorzystują zbiorcze fundusze i stosują różne zastrzeżone strategie w celu zabezpieczenia ryzyka i dostarczania wysokich zwrotów. Są to pule funduszy dla wyrafinowanych inwestorów, instytucji, takich jak fundusze emerytalne lub fundusze i bogate osoby, które mogą poradzić sobie z potencjalnymi stratami poniesionymi z ryzykownych praktyk handlowych. Żywopłot oznacza po prostu chronić się przed czasami niepewności w kontekście inwestowania. Jest to jakaś praktyka inwestycyjna, która polega na zebraniu suma pieniędzy od różnych osób i umieszczenie ich w czymś zwanym funduszem zbiorczym, i wykorzystanie tych pieniędzy na inwestycje na rynkach finansowych w celu uzyskania lepszych zwrotów. Chodzi o to, aby zarabiać, niezależnie od tego, jak działa rynek. I w przeciwieństwie do funduszy inwestycyjnych, nie są one mocno regulowane.

Zarządzanie aktywami

Zarządzanie aktywami, jak sama nazwa wskazuje, jest systematycznym podejściem do zarządzania portfelem inwestycyjnym klienta w opłacalny sposób. Oznacza to po prostu inwestowanie dużych kwot pieniędzy w imieniu swoich klientów w celu uzyskania wysokich zwrotów na dłuższą metę. Klienci ci mogą być dużymi instytucjami z dużą ilością pieniędzy, takich jak firmy ubezpieczeniowe, fundusze emerytalne, suwerenne fundusze majątkowe, organizacje charytatywne i tak dalej. Zarządzanie aktywami odnosi się do osób lub firm odpowiedzialnych za zarządzanie aktywami, zarówno namacalne, jak i niematerialne, w imieniu ich klientów w celu uzyskania najwyższego zwrotu z ich kapitału. Tak więc zarządzanie aktywami przyjmuje pieniądze od inwestorów i inwestuje je na rynki finansowe w różne programy inwestycyjne, takie jak nieruchomości, akcje, obligacje, private equity itp. To pomaga firmom śledzić ich aktywa i portfolio inwestycyjne.

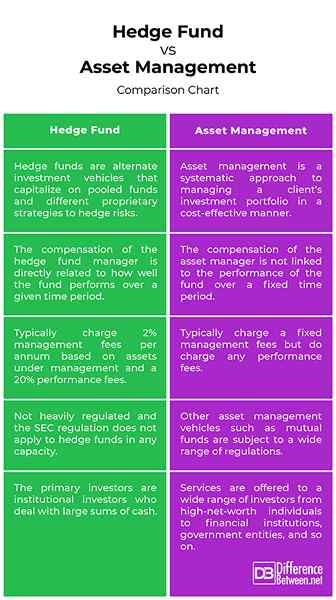

Różnica między funduszem hedgingowym a zarządzaniem aktywami

Model inwestycyjny

- Fundusze hedgingowe to alternatywne pojazdy inwestycyjne, które wykorzystują zbiorcze fundusze i wykorzystują różne zastrzeżone strategie zabezpieczenia ryzyka i dostarczania bezwzględnych zwrotów niż zwrotów w stosunku do indeksu odniesienia. Żywopłot oznacza po prostu chronić się przed czasami niepewności w kontekście inwestowania. Zarządzanie aktywami, jak sama nazwa wskazuje, jest systematycznym podejściem do zarządzania portfelem inwestycyjnym klienta w opłacalny sposób. Oznacza to inwestowanie dużych kwot pieniędzy w imieniu swoich klientów w celu uzyskania wysokich zwrotów na dłuższą metę.

Struktura motywacyjna

- Rekompensata zarządcy funduszu hedgingowego jest bezpośrednio związany z tym, jak dobrze działa fundusz w danym okresie. Opłata opiera się głównie na zyskach zrealizowanych netto lub dochodach netto. Szczególnie stosują strukturę motywacyjną o dużej mocy opartą na modelu 2/20, który odnosi się do opłat za zarządzanie w wysokości 2 procent rocznie na podstawie zarządzanych aktywów i 20-procentowych opłat za wydajność. Opłata za wydajność jest płacona tylko wtedy, gdy zarządzający funduszem przewyższa docelowy zwrot i pokonuje poprzedni kamień milowy. Inni inwestorzy instytucjonalni lub firmy zarządzające aktywami pobierają jedynie stałe opłaty za zarządzanie, a wydajność nie gwarantuje więcej opłat.

Pierwotne maklerstwo

- W przeciwieństwie do innych inwestorów instytucjonalnych, hedging finansuje dźwignię, aby zwiększyć oczekiwane zwroty ze swoich strategii handlowych. Fundusze hedgingowe wykorzystują swoje relacje z bankami inwestycyjnymi i innymi instytucjami finansowymi, które działają jako główni brokerzy i zapewniają fundusze hedgingowe z dźwignią strategii handlowych. Zatem perspektywy funduszy hedgingowych są ściśle związane z wynikami branży bankowości inwestycyjnej.

Struktura prawna

- Jedną z podstawowych korzyści wykorzystywania funduszy hedgingowych jako alternatywnej możliwości inwestycyjnej jest mniej obciążeń regulacyjnych, co oznacza, że nie są one mocno regulowane, a rozporządzenie SEC nie dotyczy funduszy hedgingowych w żadnym charakterze. Daje to menedżerom funduszy hedgingowych swobodę wykorzystania możliwości, które zwykle nie są dostępne dla funduszy inwestycyjnych lub innych regulowanych funduszy. Inne pojazdy zarządzania aktywami, takie jak fundusze inwestycyjne, podlegają szerokim zakresie przepisów, które znacznie ograniczają ich strategie handlowe. Menedżerowie funduszu hedgingowego są zwolnieni z tych ograniczeń.

Fundusz hedgingowy vs. Zarządzanie aktywami: wykres porównawczy

Podsumowanie funduszu hedgingowego vs. Zarządzanie aktywami

Kierownicy funduszu hedgingowego napotykają mniej obciążeń regulacyjnych, które dają im swobodę wykorzystania szerokiego zakresu możliwości inwestycyjnych, które zwykle nie są dostępne dla innych regulowanych pojazdów zarządzania aktywami, takimi jak fundusze inwestycyjne. Inne regulowane fundusze lub menedżerowie aktywów odgrywają stosunkowo mniej aktywną rolę w zarządzaniu odpowiednimi portfelami swoich klientów. W rzeczywistości regulacja jest kluczowym elementem w branży zarządzania aktywami, ponieważ inwestorzy muszą mieć pewne zaufanie do stawiania kapitału z menedżerami aktywów i dla tego zaufania muszą dostrzec pewną zgodność regulacyjną lub wiarygodny system regulacyjny. Fundusz hedgingowy to nieuregulowany pojazd inwestycyjny, który ma na celu utrzymanie przewagi nad innymi możliwościami inwestycyjnymi poprzez wykorzystanie bardziej wyrafinowanych technik inwestycyjnych.