Różnica między 401K a 403b

- 1941

- 473

- Patrycy Ziółkowski

401K i 403B to plany emerytalne, które mogą zostać przyjęte odpowiednio w organizacji zysków i organizacji non-profit, i są one regulowane przez Służbę Regulaminu z wewnętrznym kodeksem przychodów z 1986 roku.

Chociaż mają one pewne podobieństwa, takie jak: Limit, ile pieniędzy można wnieść, oba plany zachęcają do składek pracodawców-pracodawcy, a jednak istnieje możliwość wycofania oszczędności przed 59. ½ wieku, stosowane są warunki.

Istnieją jednak godne uwagi różnice między obiema planami, które sprawiają, że różnią się działaniem.

Co to jest 401k?

401K Plan emerytalny- jest wspólnym wkładem pracodawców-pracownik w organizacjach zysków, aby zaoszczędzić znaczną kwotę na emeryturę. Prawo, które zezwala na plan emerytalny 401K, zostało uchwalone w 1978 r., Ustawa o przychodach z 1978 r.

Plan ten zezwala na składki na wynagrodzenie pracownika (odejmowane przez pracodawcę przed opodatkowaniem, w ten sposób oferuje odroczenie podatkowe) i składki pracodawcy, trwa do momentu, gdy wycofanie się z rachunku z rachunku. Pracodawca może wnieść do 20% do planu emerytalnego 401k. Pracownik nadal będzie musiał płacić za podatki od wynagrodzeń (podatki od ubezpieczenia społecznego i Medicare).

I istnieje ograniczenie kwoty, które można zaoszczędzić na koncie. Od 2018 r. 18 500 USD to maksymalny roczny składek przed opodatkowaniem, który można wnieść, IRS, 2018, a limit rocznego dodatku wynosi 55 000 USD.

Ponadto istnieje kilka ograniczeń dotyczących wycofania pieniędzy w ramach dyrektywy w służbie przychodów wewnętrznej. Wszelkie wycofanie się przed 59 roku życia.5 jest jednak poddawany podatkowi akcyzowej i w następnych przypadkach można dokonać wycofania lub w inny sposób podać pomoc medyczną, pomoc w płatności i wydatkach na pochówek.

Pożyczki można również udzielić z 401K oszczędności emerytalnych, pod warunkiem, że uczestnicy zgodzą się na warunki ponownej płatności po opodatkowaniu z określoną stopą procentową.

Co to jest 403b?

403B to plan emerytalny dla pracowników pracujących w organizacjach non-profit, takich jak pracownicy pracujący w organizacjach zwolnionych z podatku, szkołach publicznych, szpitalach, ministrach samozatrudnionych i pracownikach kościelnych.

Ustanawiana jest umowa między pracodawcą a pracownikiem na kwotę pieniędzy, które zostaną odjęte od wynagrodzenia przed opodatkowaniem, które jednak nie mogą być więcej niż 18 500 USD,

jak na 2018 r., I ma zostać zapisany na koncie 403b w imieniu pracownika. Podczas gdy limit dodatkowej kwoty wynosi 55 000 USD, chociaż samozatrudnione ministrowie, pracownicy kościoła i misjonarze zagraniczni mają okazję wybrać inny limit. Umowa może jednak zmienić się między pracodawcą a pracownikiem, ponieważ pracownik uzna to za konieczne.

Ponadto maksymalną kwotę można zwiększyć do 21 500, pod warunkiem, że kwalifikujesz się do 15-letniej zasady usług, co oznacza, że współpracujesz z konkretnym pracodawcą, który utrzymuje konto 403B przez 15 lat.

Aby uniknąć sankcji, należy trzymać się ogólnej kwoty limitu, którą można wprowadzić na konto 403B.

I nie można wycofać się z konta 403b, jednak można wziąć pod uwagę szczególne przypadki, takie jak przypadki opieki medycznej lub trudności finansowe, zgodnie z pewnymi warunkami, jak podano w wewnętrznym kodeksie przychodów podsekcji 403B.

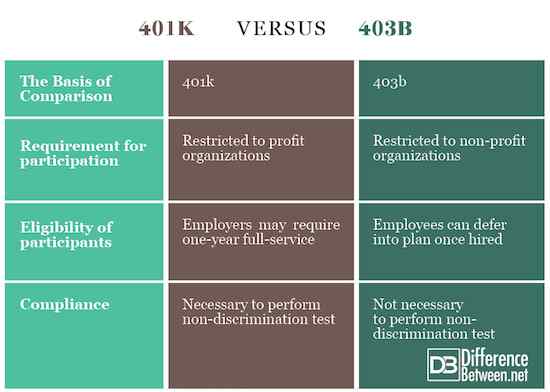

Różnice między 401k a 403b

Wymóg uczestnictwa dla 401k i 403b

401K to plan emerytalny dla pracowników pracujących w organizacjach zysków, podczas gdy 403B Plan emerytalny jest przeznaczony dla pracowników pracujących w organizacjach non-profit, takich jak organizacje zwolnione z podatków, uniwersytety, uczelnie i organizacje zdrowotne; Pracownicy szkół publicznych, ministrów samozatrudnionych i pracowników kościelnych.

Kwalifikowalność uczestników dla 401k i 403b

Kwalifikowalność do planu emerytalnego 401k może obejmować wiele kontroli, że pracodawca uzna to za konieczne; Niektórzy pracodawcy mogą żądać rocznej obsługi pełnej roku od swoich pracowników przed udziałem w planie, a 403B zezwala pracownikom na przyjęcie planu pierwszego dnia wznowienia.

Ponadto 401 tys. Uczestników nie jest kompatybilna z 15 -letnią zasadą IRS, która pozwala uczestnikom, którzy pracowali z pracodawcą, który utrzymuje swoje konto 403B, a zatem kwalifikują się do dodatkowego wkładu w wysokości 3000 USD w rachunku. Nigdy więcej wkładu dla 401 tys. Uczestników, po początkowych 18 500 USD i być może dodatkowy wkład w wysokości 6000 USD dla indywidualnego wieku powyżej 50 roku życia, co czyni go łącznie 24 500 rocznie.

Zgodność w 401k i 403b

Plan 403B nie reguluje sponsorów w przeprowadzeniu testu niedyskryminacji w składkach na pracowników, co oznacza, że mogą okazywać więcej przychylności pracownikom wysoko zrekompensowanego.

W przeciwieństwie do 401K, które gwarantuje pracodawców do wykonania testu niedyskryminacji w składkach pracowników, więc aby faworyzować pracowników o niskiej rekompensaty. Najważniejszym powodem, dla którego IRS ustanowił test niedyskryminacji, jest ograniczenie ekscesów wysoce zrekompensowanych pracowników w uzyskaniu większości korzyści z planu 403B.

Podsumowanie 401k vs 403b

Oba plany emerytalne są oba w ramach regulacji usługi przychodów IRS-

Umowa o limicie pracodawców-pracownik wynosi 18 500 USD, podczas gdy limit dodatkowej kwoty wynosi 55 000 USD.

Oba plany pozwalają na wycofanie oszczędności od 59 roku ½, jednak oszczędności można wycofać w przypadku niezdolności finansowych i pomocy medycznej.

Zarówno 401K, jak i 403B mogą równie dobrze obejmować wkłady Roth.

Plan emerytalny 401k jest ograniczony do organizacji zysków, a 403B jest dla pracowników organizacji non-profit.

15-letnia zasada służby jest przeznaczona tylko dla uczestników 403b.

401k vs. 403b: wykres porównawczy

- « Różnica między e -mail a Gmailem

- Różnica między tachykardią komorową (VTACH) a migotaniem komorowym (VFIB) »